Cette fiche de Solidaires a pour objet de rappeler les grandes évolutions du financement de la Sécurité sociale. Elle interroge également le financement actuel au regard des évolutions des besoins de la société depuis la mise en place de la Sécurité sociale en 1945. Elle date un peu mais, vu les attaques tout azimut que subit la Sécurité sociale (retraites, complémentaires…), ces questionnements sont d’actualité. A. C.

Les grandes évolutions

Si on fait un rapide retour sur le passé, les assurances sociales de 1930 étaient financées par des cotisations “employés” et “employeurs” avec un plafond ; les allocations familiales créées en 1932 obligèrent les employeurs à s’affilier à des caisses de compensation agréées et à verser à leurs salarié·es une allocation familiale pour chaque enfant. La législation sur les accidents du travail (1898) et celle sur les maladies professionnelles (1919) sont intégrées à la Sécurité sociale par une loi en 1946.

L’ordonnance du 4 octobre 1945 tend à rapprocher, l’ensemble des institutions de Sécurité sociale et notamment des organismes d’assurances sociales, d’allocations familiales et d’assurances contre les accidents du travail et maladies professionnelles. Elle envisage également l’extension des législations de Sécurité sociale, et notamment des assurances sociales, à toute la population.

Cette même ordonnance va maintenir le financement basé sur des cotisations (toujours plafonnées) assises sur les salaires tantôt réparties entre employeurs et employé·es, tantôt assumées par les seuls employeurs comme les cotisations accidents du travail et les cotisations familiales, comme cela existait antérieurement. L’objectif était d’alimenter la Sécurité sociale par les contributions de ses bénéficiaires.

Le système de Sécurité sociale a connu des évolutions importantes depuis sa mise en place, il est fortement fragilisé aujourd’hui par les remises en cause dont il fait l’objet, d’où, pour notre syndicalisme, la nécessité de mener une réflexion de fond sans tabou.

Il est important de rappeler les articles 30 et 31 de l’ordonnance du 4 octobre 1945 qui fixe les principes en matière de ressources affectées à la Sécurité sociale.

“La couverture des charges de la Sécurité sociale et des prestations familiales est assurée, indépendamment des contributions de l’État prévues par les dispositions législatives réglementaires en vigueur, par des cotisations assises et recouvrées conformément aux dispositions ci-après”.

Cet article signifie que, dès l’origine, des contributions de l’État étaient envisagées, et donc que l’idée d’impôt pour financer la Sécurité sociale était déjà présente.

Quant à l’article 31 celui-ci précise :

“Les cotisations des assurances sociales, des allocations familiales et des accidents du travail sont assises sur l’ensemble des rémunérations ou gains perçus par les bénéficiaires de chacune de ces législations”.

C’est dire qu’à l’époque il était envisagé d’établir des cotisations (et pas des impôts) sur l’ensemble des rémunérations ou gains des bénéficiaires, et qu’il était tout autant envisagé des ressources différentes selon chacune des législations (maladie, famille, accidents du travail, etc.).

Le déplafonnement des cotisations

L’existence d’un plafond s’explique par la volonté de réserver au départ le système d’assurances sociales obligatoire aux plus démuni·es, comme cela a été le cas en Allemagne. Le plafond servait – et sert toujours à cela – de référence pour le calcul des cotisations dans le régime général des salarié·es ; les taux de cotisation portent sur le salaire plafonné ou déplafonné (c’est-à-dire sur la totalité des rémunérations).

Le plafond est également utilisé dans le calcul de prestations comme les indemnités journalières d’assurance maladie, les pensions, etc.

Le niveau du plafond a donc des conséquences d’ordre financier, économique et politique : plus le plafond est bas et plus les pensions du régime général sont faibles et moins sont élevées les cotisations des employeurs. L’existence d’un plafond et son niveau ont un effet anti-redistributif et inégalitaire.

Le déplafonnement de l’assiette des cotisations d’assurance maladie est intervenu progressivement entre 1967 et 1991. Les cotisations d’allocations familiales ont été entièrement déplafonnées au 1er janvier 1989 et au 1er janvier 1990, elles ont vu leur taux passer de 9 à 7 % (contre 12 % à l’origine en 1945). Le taux actuel est de 5,25 % pour une rémunération supérieure à 3,5 SMIC et 3,25 % pour les rémunérations inférieures.

Aujourd’hui, seules les cotisations vieillesse restent plafonnées (avec toutefois une faible part déplafonnée) du fait de l’existence des régimes complémentaires obligatoires de retraite.

Les exonérations de cotisations

Elles ont toutes été prises au nom de la compétitivité des entreprises et sous la pression du patronat qui depuis les années 1980 ne cesse de dénoncer le poids des “charges” sociales.

Les premières exonérations de cotisations sociales qui remontent à 1977 étaient destinées à favoriser l’embauche d’apprenti·es. Cette mesure a très vite été étendue à toutes les entreprises qui embauchaient de jeunes chômeur·euses. Mais c’est à partir de 1986 que ces formes de subventions vont se développer et se multiplier. En 1993, les exonérations prennent une nouvelle dimension avec une mesure d’abaissement général du coût du travail sur les bas salaires. Dès le 1er juillet 1993, les cotisations patronales d’allocations familiales sont supprimées pour les salaires inférieurs ou égaux à 1,1 fois le SMIC.

Les exonérations et les allègements de cotisations sociales ont représenté près de 42 milliards (1) en 2018 soit + 6,6 % par rapport 2017, (contre 30 milliards en 2010) et atteint 68,8 milliards en 2019 (2) ! Cette très forte progression est la conséquence de la transformation du crédit d’impôt compétitivité emploi (CICE) et du crédit d’impôt de taxe sur les salaires (CITS) en baisse de cotisation patronale maladie de 6 points pour les rémunérations n’excédant pas 2,5 SMIC.

L’existant

Les exonérations en faveur de l’emploi comprennent deux types de dispositifs : les mesures générales (qui remontent à 1995) et les mesures ciblées sur des publics, des emplois et des zones géographiques (les premières remontent à 1979).

– Les mesures générales sont les plus importantes, près de 35 milliards d’euros en 2018 et 60,7 milliards en 2019, elles incluent les allègements sur les bas salaires jusqu’à 1,6 SMIC (dispositif Fillon), la transformation du crédit d’impôt pour la compétitivité et l’emploi (CICE) en baisse de cotisation patronale (21,8 milliards) et les allègements résiduels d’exonération des heures supplémentaires (3).

Au 1er janvier 2019 le taux d’exonération de cotisations sociales est de 22,54 % au niveau du SMIC. Au-delà d’un SMIC la réduction est dégressive et s’annule à 1,6 SMIC.

Progressivement le champ des cotisations visées par une exonération a été étendu à l’ensemble des cotisations sociales patronales : maladie, famille, retraite, AT/MP, CSA, retraite complémentaire, assurance chômage…

– Les exonérations ciblées visent des publics particuliers comme les apprenti·es…, certains secteurs économiques (travailleur·euses occasionnel·les dans l’agriculture, marins salarié·es) ou géographiques (outre-mer, zones franches urbaines (4).

Elles se sont élevées à 7,8 milliards en 2019 dont 2,1 non compensés.

La compensation au budget de la Sécurité sociale

Avec la loi du 25 juillet 1994 (dite loi Veil) toute nouvelle mesure de réduction ou d’exonération de cotisations sociales est compensée par l’État selon le “principe général de compensation”. Les exonérations antérieures ne seront jamais remboursées à la Sécurité sociale. La compensation s’effectue par l’affectation chaque année de taxes diverses et variées au budget de la Sécurité sociale, ce qui contribue par ailleurs à rendre complexe et illisible son financement. La part des exonérations non compensée est de 3,2 % en 2018.

Mais à compter de 2019 la règle de compensation est brutalement remise en cause sans débat préalable.

Un coût important pour la collectivité

Les exonérations de cotisations accordées aux entreprises représentent un coût très important pour la collectivité, car qu’elles soient compensées ou non, leur financement est de fait transféré sur d’autres acteurs économiques comme les ménages.

En outre, aucune étude n’a permis d’évaluer sérieusement l’impact de ces différents dispositifs en termes de création d’emplois. En revanche on peut sans crainte affirmer que ces mesures ont représenté un effet d’aubaine pour certains employeurs et ont eu comme conséquence de créer des trappes à bas salaires pour les salarié·es en tirant leurs rémunérations vers le bas, sans aucune perspective d’amélioration. Des économistes expliquent même que ces “trappes à bas salaires” ont favorisé le maintien d’une industrialisation de basse technicité, laquelle est facilement concurrencée par les salaires encore plus bas des pays en voie de développement (d’où la désindustrialisation accélérée de l’économie française par rapport à d’autres pays tout autant capitalistes et financiarisés, comme l’Allemagne, et notre déficit commercial).

Ces exonérations représentent une lourde charge pour les budgets publics (“Les capitalistes nous coûtent cher”) et participent des transferts de fonds du plus grand nombre vers les plus riches (les réductions des prestations publiques et des prestations sociales décidées en conséquence, face à l’augmentation des rémunérations des capitalistes par les dividendes et l’augmentation de la valeur des actions, ces exonérations de cotisations sociales n’étant assorties d’aucun contrôle).

Sur ce sujet, il faut aussi regarder le chiffrage de la Cour des comptes sur les “niches sociales”:

https://www.ccomptes.fr/documents/50125

L’élargissement de l’assiette

a) aux revenus de remplacement

L’assiette de la cotisation assurance maladie a été étendue aux revenus de remplacement, pensions de retraite en 1980 et indemnités de chômage à partir de 1982. Néanmoins des éléments de rémunération restent exonérés de cotisations sociales, mais soumis au forfait social Il s’agit pour l’essentiel des dispositifs d’épargne salariale et d’intéressement que les employeurs vont privilégier au détriment d’une politique de relèvement des salaires.

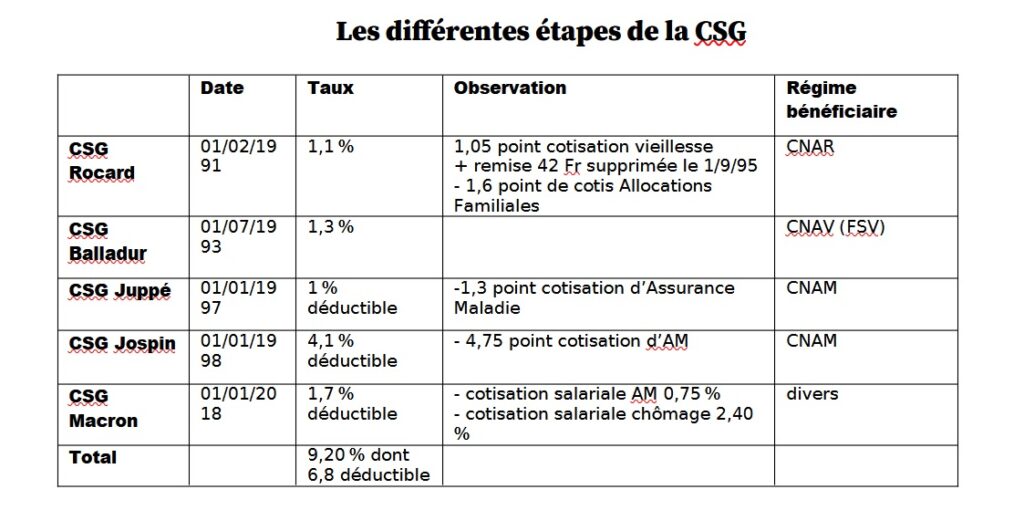

b) à l’ensemble des revenus avec la création de la CSG

La CSG a été créée en février 1991 par le gouvernement Rocard. La contribution de 1,1 % sur les revenus d’activité et de remplacement, les revenus du patrimoine et les produits de placement fut au départ affectée à la branche famille. Le taux a été porté à 2,4 % au 1er juillet 1993, et son augmentation fut affectée au fonds de solidarité vieillesse. Au cours des années 1997 et 1998, la CSG va se substituer aux cotisations salariales d’assurance maladie et son assiette sera élargie à des revenus qui en étaient exonérés.

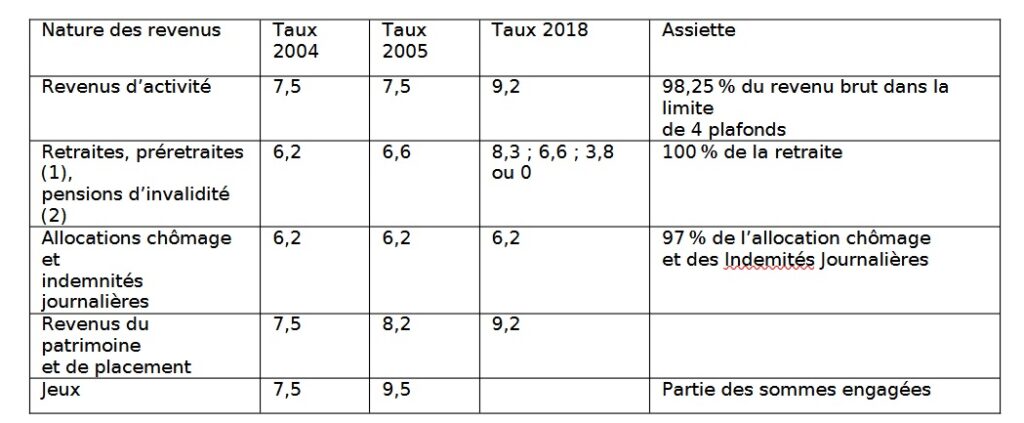

Après 1998 il n’y a plus de cotisation assurance maladie pour les fonctionnaires et il subsiste pour les salarié·es du privé une cotisation de 0,75 % qui correspond aux indemnités journalières (voir tableau en annexe).

En 2018 le gouvernement Macron supprime deux cotisations salariales : la cotisation d’assurance maladie restante (0,75 %) et la cotisation d’assurance chômage (2,40 %) pour les salarié·es de droit privé. En contrepartie la CSG est augmentée de 1,7 point (y compris pour les personnes retraitées).

Tout en étant considérée comme un impôt, la CSG n’est pas progressive contrairement à l’impôt sur le revenu. Elle est proportionnelle aux revenus et partiellement déductible (à hauteur de 6,8 %), ce qui avantage la population qui paie l’impôt sur le revenu. Tout ceci contribue à rendre plus difficile la compréhension du financement de la Sécurité sociale.

Les impôts et taxes affectés à la Sécurité sociale

Plusieurs taxes ont été, dès leur origine, affectées à la Sécurité sociale : la CSG (voir ci-dessus), la CRDS (voir en annexe) et le forfait social, ces taxes sont appelées “imposition de toute nature” (ITN).

Le forfait social est une contribution à la charge de l’employeur depuis 2009, prélevée sur les rémunérations ou gains exonérés de cotisations mais assujettis à la CSG comme les versements réalisés au titre de l’épargne salariale (intéressement et participation). L’assiette du forfait social est identique à celle de la CSG. Son taux a beaucoup évolué : de 2 % en 2009, il est porté à 4 % en 2010, 6 % en 2011, 8 % au 1er janvier 2012 et enfin 20 % depuis le 1er août 2012. Par dérogation, des taux de 8 %, 10 % et 16 % peuvent trouver à s’appliquer.

Il s’agit là d’incitations à privilégier l’épargne salariale ou l’intéressement au détriment du salaire et sans droits ouverts en matière de retraite.

D’autres ressources fiscales ont été affectées à la Sécurité sociale au fil du temps pour compenser des exonérations de cotisations sociales comme les prélèvements sociaux sur les revenus du capital, le forfait social, la taxe sur les salaires, la contribution sociale de solidarité des sociétés (C3SS), la taxe de solidarité additionnelle (TSA), une fraction de TVA, les droits de consommation sur les alcools, les tabacs…

La loi de finances 2019 a modifié en profondeur l’affectation de plusieurs recettes fiscales précédemment versées aux organismes de Sécurité sociale, ce qui explique que près d’un quart des recettes de TVA soit désormais affecté à la Sécurité Sociale.

Il en est ainsi du prélèvement social sur le capital dont 7,5 points (soit 7,1 milliards) alimentent le budget de l’État depuis 2019. En 2020, le taux des prélèvements sur les revenus du capital reversés à la Sécurité sociale est égal à 9,7 % dont 9,2 % de CSG et 0,5 % de CR.

Les questions à débattre

Les questions en discussion de manière générale pour chacune des branches au regard de leurs évolutions, de la nature des prestations versées, et des besoins qui restent à satisfaire :

– Les cotisations sur le salaire doivent-elles être le seul moyen de financement ? Pour les salarié-e-s ? Pour tout le monde ?

– Faut-il un financement unique pour toute la Sécurité sociale (maladie, retraite, famille, accidents du travail, perte d’autonomie, etc.) ? Ou faut-il des financements spécifiques selon les prestations couvertes ?

– Sommes-nous favorables à des droits différents pour les salarié·es et non salarié·es ? Et des systèmes de financement différents ? Autonomes ? Ou universels ?

– Comment doit s’exercer la justice sociale : tendre vers des droits égaux pour toutes les personnes ? Ou plafonner les prestations en fonction des revenus ?

– Qui doit assurer le contrôle et la démocratie dans un tel système : la représentation politique, la représentation dans la gestion des caisses ?

Pour l’assurance maladie

À la création de la Sécurité sociale, le régime général d’Assurance maladie s’adressait aux salarié·es et à leurs familles et l’essentiel des dépenses d’assurance maladie était principalement des indemnités journalières (en compensation de la perte de salaire liée à l’arrêt de travail). C’est plus tardivement que le système de soins a connu un développement qui a permis de façon plus conséquente une prise en charge des dépenses de santé des assuré·es par l’assurance maladie.

Le bénéfice de l’assurance maladie a été étendu à l’ensemble de la population en 1978 sans que son financement (d’une façon générale) ait été revu en conséquence. Par conséquent, si l’on est rentier (“financier” ou “immobilier”, on pouvait donc bénéficier de la Sécurité sociale sans y contribuer (sauf au travers de la CSG désormais).

En 2019, le financement des dépenses de soins et biens médicaux est assuré à hauteur de 78,2 % par l’assurance maladie, 13,4 % par les organismes complémentaires. La part restant à la charge des ménages est de 6,9 % soit 213 euros par habitant·e. Cependant le taux de 78,2 est une moyenne : pour les soins hospitaliers le taux est de 91,6 % mais il n’est plus que 66 % pour les soins de ville et de 3,9 % pour l’optique !

Autre évolution notable, la mise en place de la CMU en 1988 qui a permis de mettre un terme aux inégalités sur le territoire. La Complémentaire santé solidaire remplace, depuis le 1er novembre 2019, la CMU-C et l’ACS (aide à l’acquisition d’une complémentaire santé). Toutefois, pour des raisons financières, une partie de la population n’a pas accès à une complémentaire santé.

Entre 2017 et 2019, la part des cotisations sociales est passée de 46,7 % à 35 %, celle de la CSG de 35 % à 33,6 % et celle de la TVA de 5,1 % à 18,9 %.

Les éléments de débat

Comme au sein de l’Union syndicale Solidaires nous défendons la mise en place d’un régime universel obligatoire qui s’adresse à l’ensemble de la population, il peut paraître plus juste et plus équitable de ne pas se limiter à un financement uniquement basé sur des cotisations assises sur le seul travail mais sur l’ensemble des revenus des particulier·es. La CSG, certes imparfaite, permet cependant d’appréhender une partie des revenus issus du patrimoine (10 milliards d’euros par an)…

– Est-il possible et souhaitable de la rendre plus juste en termes d’assiette, de taux ?

– Plutôt que de parler de fusion de la CSG et de l’Impôt sur le Revenu (IR) pour en faire un seul prélèvement, est-il possible d’envisager une assiette unique avec deux prélèvements dont l’un serait affecté au budget de la Sécurité sociale et l’autre au budget de l’État, avec des taux différents ? Et avec des gestions différentes ?

– Autre question, faut-il élargir le financement des employeurs ? Si oui, comment? Sachant que les nouvelles formes de travail (plateformes notamment) posent cette question avec encore plus d’acuité. Si l’on retenait par exemple la valeur ajoutée, cela ne nuirait en rien au combat pour la revalorisation de la part des salaires dans la richesse produite, mais socialiserait davantage de richesses pour la prise en charge des besoins sociaux en rendant la contribution globale plus équitable.

– Faut-il un régime unique, ou seulement harmoniser les différents régimes ?

Pour la branche famille

Le financement côté protection sociale

La politique familiale est financée à hauteur de 60 % (soit 33 milliards d’euros) par des cotisations sociales (le taux actuel est de 5,25 % sur les salaires bruts), les 40 % restant provenant de l’impôt, de taxes affectées et d’une part de la CSG.

S’agissant des cotisations, elles ne reposent donc que sur les revenus d’activité.

À noter que l’annonce de supprimer toute cotisation famille d’ici 2027 a été abandonnée.

Mais les sommes allouées à la politique familiale sont supérieures, la politique en direction des familles ne saurait se résumer à la seule branche famille (comme les crèches, les bonifications retraite…).

Entre 2017 et 2019, la part des cotisations employeurs est passée de 62 % à 60 %, tandis que celle de la CSG augmente de 20 % à 23 %.

Le financement côté impôt sur le revenu

Le quotient familial

Il consiste à accorder des parts et des demi-parts aux ménages pour tenir compte des personnes dites “à charge” et notamment les enfants. Le QF procure une économie d’impôt aux personnes qui ont des enfants pour un coût budgétaire estimé par le Haut Conseil à la famille, entre 10 et 13 milliards par an.

La principale justification du QF est de tenir compte des capacités contributives des personnes et pas seulement des revenus. En effet, un enfant entraîne des frais supplémentaires en matière de logement, de dépenses de nourriture, de frais de garde, de financement des études… Il est donc important de corriger le déséquilibre – à revenus égaux – entre les capacités contributives d’un ménage avec un ou plusieurs enfants et celles d’un ménage sans enfant. L’objet du QF était à l’origine d’introduire une forme de neutralité et une redistribution entre familles pour éviter de pénaliser les familles avec des enfants.

Mais il faut signaler que le QF ne tient pas compte de l’âge des enfants, que le troisième enfant procure une réduction plus importante (une part et non plus une demi-part).

Or le système du quotient familial s’est révélé très injuste, il procure un avantage fiscal d’autant plus grand que la famille a des revenus importants et cela même si le gain en impôt est plafonné depuis 1981.

Le montant du plafond par demi-part a été ramené de 2 000 à 1 500 € €en 2014.

Les avantages fiscaux ou sociaux

À cela il faut ajouter les aides à la garde d’enfants au travers des déductions fiscales, des exonérations de cotisations sociales. Mais là encore ce sont les foyers les plus aisés qui utilisent le plus les services à domicile.

Pour les prestations familiales

Quand on parle de prestations familiales il faut entendre celles qui sont versées par la caisse nationale des allocations familiales (CNAF).

Certaines d’entre elles sont versées sans conditions de ressources comme les allocations familiales mais seulement à partir du deuxième enfant (5), l’allocation de soutien familial, l’allocation d’éducation de l’enfant handicapé, le complément de libre choix d’activité et de libre choix du mode de garde.

Alors que les allocations familiales avaient un caractère universel à une exception notable (le premier enfant n’ouvre droit à aucune allocation), celles-ci ont été, à compter du 1er juillet 2015, modulées en fonction du revenu des ménages: elles sont divisées par 2 pour les foyers ayant des revenus nets mensuels compris entre 6 000 et 8 000 e€ et par 4 au-delà de 8 000 e.

D’autres sont versées sous condition de ressources comme l’allocation de rentrée scolaire, le complément familial pour les familles de trois enfants, la prestation accueil jeune enfant qui comprend deux prestations sous conditions de ressources et deux prestations universelles… Il s’agit là de prestations dites de solidarité.

En 2013, les prestations familiales représenteraient 71 % des prestations sociales financées par la CNAF (6) soit 32,2 Md€. Parmi ces prestations, 55 % sont des allocations d’entretien en faveur de la famille, 41 % sont des allocations de la prestation d’accueil du jeune enfant (PAJE) et 4 % d’autres prestations.

Selon le périmètre retenu (uniquement les prestations familiales ou incluant d’autres dispositifs sociaux-fiscaux comme le quotient familial, les droits familiaux de retraite, etc.), les dépenses sociales et fiscales liées aux enfants sont évaluées entre 63 et 107 milliards d’euros en 2017, soit entre 2,7 % et 4,7 % du PIB (Source les dossiers de la Drees n°50 février 2020).

Les éléments de débat

– Quel objectif donner à une politique familiale ? Quelle priorité lui donner ?

– Faut-il lui donner une vocation universelle c’est-à-dire compenser pour chaque famille ou personne, quels que soient ses revenus, les coûts générés par les enfants ou la réserver aux ménages les plus modestes pour lutter contre la pauvreté des enfants ?

– Comment justifier un financement par les employeurs ? L’histoire (le paternalisme chrétien de certains patrons) permet de comprendre comment des employeurs ont décidé de compenser les charges de famille par un sursalaire familial. Pourquoi ne pas considérer la politique familiale comme relevant de la responsabilité et donc du budget de l’État au même titre que la politique en matière d’éducation. Dans ce cas il faudrait alors remplacer ce financement par une augmentation de la fiscalité des particuliers et des entreprises.

– Comment assurer un financement plus équitable de la politique familiale et quelle forme doit-elle prendre ? Faut-il remplacer le quotient familial par un crédit d’impôt pour chaque enfant et qui bénéficierait ainsi aux personnes non imposables ? Est-il possible au travers de la fiscalité de fusionner prestations familiales et quotient familial, de donner à chaque enfant les mêmes aides publiques quel que soit le revenu des parents ?

– Enfin ne faut-il pas privilégier l’offre de modes de garde en développant des services de proximité, plutôt que les congés parentaux pour corriger les inégalités hommes/ femmes au sein de la famille ?

Pour la branche retraite

Elle est financée par des cotisations plafonnées avec toutefois une faible part (2,30 %) totalement déplafonnée pour les employeurs et les salarié·es.

Plusieurs régimes de retraite coexistent (26 régimes de base auxquels s’ajoutent de nombreux régimes complémentaires, obligatoires la plupart du temps) où les droits (âge de la retraite, montant de la retraite…) comme l’assiette de cotisation et les taux de cotisation peuvent présenter des différences notables qui s’expliquent par l’histoire.

La branche vieillesse reste financée à plus de 75 % par des cotisations sociales (salariales et employeurs).

Le gouvernement entend transformer en profondeur les systèmes de retraite existants (de base et complémentaires) en les remplaçant par un système par point (ndlr pour l’instant abandonné).

Le fonds de solidarité vieillesse

Le FSV est un établissement public à caractère administratif créé par la loi du 22 juillet 1993. Sa mission est de financer les avantages vieillesse des personnes ayant une faible pension de retraite, soit parce qu’elles ont connu des périodes de chômage pendant leur vie professionnelle, soit parce qu’elles ont interrompu leur carrière pour élever des enfants ou en raison de problèmes de santé.

Les prestations versées par le FSV sont “non contributives”, c’est-à-dire qu’elles ne sont pas assises sur des cotisations mais relèvent de la solidarité nationale.

Le FSV finance trois types de dépenses :

– l’Allocation de solidarité aux personnes âgées (ASPA) (ex minimum vieillesse) destinée à garantir un niveau de vie minimal aux plus de 65 ans ;

– deux avantages familiaux (les majorations de pensions pour enfants et pour conjoint à charge) ;

– les cotisations correspondant à des périodes non travaillées en cas de chômage ou au titre de périodes d’arrêt de travail (maladie, maternité, accident du travail, maladie professionnelle et invalidité et auparavant service militaire), les périodes de volontariat de service civique. Depuis 2015, ces prises en charge ont été étendues aux périodes de stage de la formation professionnelle, ainsi qu’au complément de cotisations d’assurance vieillesse dans le cadre d’un contrat d’apprentissage, pour le régime général et pour les salariés agricoles.

Le financement du FSV est assuré actuellement par une fraction de CSG sur les revenus du capital et sur les revenus de remplacement. Il faut souligner que les sources de financement du FSV ont beaucoup varié au cours des lois de financement de la Sécurité sociale.

Les éléments de débat

– Faut-il déconnecter le niveau du revenu durant la période de retraite du revenu tiré de l’activité antérieure et garantir à tous le même niveau de revenu quand les personnes sont en retraite ?

– Faut-il maintenir le lien entre les deux ? Dans ce cas, un prélèvement sur les revenus professionnels pour en assurer son financement, semble être l’outil le plus adapté avec toutefois la revendication d’exiger un niveau de retraite qui permette de vivre dans la dignité (minimum à fixer).

– La réflexion peut porter sur l’élargissement des cotisations aux revenus du travail qui en sont exonérés du côté des employeurs comme du côté des salariés (voir les niches sociales).

– Aux côtés de cette solidarité professionnelle, l’expression de la solidarité nationale peut-elle occuper une place ?

Ainsi au sein des régimes de retraite, le fonds de solidarité vieillesse a été créé pour prendre en charge des dépenses dépassant le seul cadre professionnel et relevant de la solidarité nationale. Aussi imparfaite ou incomplète que soit cette répartition, est-il possible de poursuivre dans cette voie et d’avoir aux côtés des cotisations un financement de la solidarité nationale ?

– Faut-il un régime unique pour tou·tes, faut-il fusionner régime de base et complémentaire ?

Pour la perte d’autonomie

Depuis la loi du 7 août 2020 la perte d’autonomie relève désormais du champ de la Sécurité sociale, et non plus de la protection sociale. C’est une étape importante qui risque cependant de rester une coquille vide en l’absence de financements à la hauteur des besoins.

Cette branche doit prendre en charge ce qui ressort de la prévention de la perte d’autonomie (handicap et grand âge), de la compensation de la perte d’autonomie, qu’elle soit irrémédiable ou temporaire, à tout âge, sans distinction de revenus et de statut et ce qui ressort des pertes de niveau de vie.

Le financement implique obligatoirement une augmentation des ressources de la Sécurité sociale. Rappel des contributions actuellement affectées à la CNSA (caisse nationale de solidarité pour l’autonomie) qui ne prend pas en charge le handicap :

– la part de CSG est portée à 1,93 %, avec la part de 0,15 % prévue par la loi autonomie, la part de CSG sera de 2,08 % au 1er janvier 2024 ;

– la Contribution additionnelle pour l’autonomie (Casa) et la Contribution solidarité autonomie (CSA) sont rapatriées au sein de la Sécurité sociale.

La CSA est une contribution due par les employeurs publics et privés au taux de 0,3 %, l’assiette étant celle des cotisations patronales d’assurance maladie.

La CASA est une contribution de 0,3 % prélevée sur les pensions de retraite.

Les éléments de débat

La perte d’autonomie, qu’elle résulte de la maladie, du vieillissement ou du handicap, doit être compensée et prise en charge par les pouvoirs publics au sein d’un pôle public qui reste à construire.

Pour financer à 100 % les besoins liés à la perte d’autonomie, selon qu’elle relève de l’assurance maladie ou d’une cinquième branche il faut des ressources supplémentaires :

– Pour les défenseurs d’un rattachement à la branche maladie cela équivaut à augmenter la CSG et la cotisation des employeurs (c’est-à-dire le financement actuel de l’Assurance maladie).

– Pour d’autres, la perte d’autonomie relevant de la solidarité nationale, son financement doit être public (CSG, impôt) pour assurer une couverture égalitaire et universelle.

Pour conclure

Ce panorama même rapide permet de mettre en évidence l’élargissement du champ de la Sécurité sociale depuis sa création, ce qui est plutôt une bonne chose, ainsi que l’évolution des ressources affectées au budget de la Sécurité sociale.

Toutefois, depuis plus de 30 ans nous assistons à l’impuissance politique pour adapter l’institution aux évolutions des besoins de la collectivité tout en conservant les principes de solidarité, d’égalité.

Les aspects budgétaires ont pris le dessus sur toute autre considération alors qu’il faudrait continuer à s’inspirer du projet politique qu’incarnait la Sécurité sociale et poursuivre son adaptation à la hauteur des exigences et des défis actuels comme le prévoyait l’article premier de l’ordonnance du 4 octobre 1945 (7).

À partir des éléments qui précèdent nous devons au sein de Solidaires discuter des grands principes sur lesquels devraient reposer un système de Sécurité sociale voire de protection sociale, adapté aux enjeux actuels et futurs en partant notamment des quelques réflexions qui suivent.

Le droit à l’accès aux soins, au travail, à un revenu de remplacement, ne doit-il pas devenir un droit à l’existence comme c’est le cas du droit à l’éducation et non soumis à un régime de protection sociale ?

Si nous défendons le projet d’une politique qui s’adresse à l’ensemble des familles, d’une politique permettant à l’ensemble de la population un égal accès au système de soins, son corollaire n’est-il pas de financer les politiques qui ont un caractère universel par l’ensemble des revenus des personnes vivant sur le territoire. Pour mémoire les articles 30 et 31 de la même ordonnance parlent de “contributions de l’État”, de cotisations assises sur “l’ensemble des rémunérations ou gains perçus”.

Continuer à demander aux entreprises de participer au financement sur leur masse salariale c’est faire supporter ce financement uniquement sur les revenus tirés du travail, sur les revenus salariaux et exonérer celles qui n’ont pas de main d’œuvre ou qui peuvent la remplacer par des machines, de la robotique, et celles qui délocalisent certaines de leurs activités. Ceci à partir de l’idée que seul le travail est créateur de richesses, et que le travail crée ainsi des salaires et des profits, lesquels représentent le taux d’exploitation des travailleurs et des travailleuses à un moment donné. Sous cette analyse, ne faire contribuer qu’en fonction de la masse salariale c’est laisser le financement de la Sécurité sociale dans une base contrainte par l’exploitation capitaliste.

Une autre assiette pour les entreprises est envisageable, celle de la valeur ajoutée produite. C’est-à-dire un financement sur l’ensemble des richesses créées avant toute distribution (salaires, amortissements, dividendes, bénéfices non distribués et réinvestis dans l’entreprise ou d’impôts).

La cotisation ne garantit pas par exemple un système de soins assuré par un service public non marchand. De même il n’y a pas de lien automatique entre l’organisation du système de santé et son mode de financement. On le voit dans le système actuel où le financement est socialisé et une partie de l’offre de soins (honoraires médicaux, médicaments) est libérale.

Quel que soit le mode de financement, il est et sera toujours nécessaire de décider collectivement de l’organisation du système qui permette par exemple à l’ensemble de la population d’accéder à un système de santé égalitaire sur l’ensemble du territoire.

Fiche réalisée par Solidaires, 31 août 2021

(1) Source : commission des comptes de la SS rapport septembre 2018.

(2) Source : commission des comptes de la SS rapport septembre 2020.

(3) Les exonérations fiscales et sociales sur les heures supplémentaires ont été supprimées à compter du 1er septembre 2012 sauf pour les entreprises de moins de 20 salarié·es.

(4) Les exonérations relatives aux zones franches urbaines qui devaient être supprimées au 31 décembre 2014 ont finalement été prorogées jusqu’en 2020 !

(5) Sauf dans les départements d’outre-mer où les allocations familiales sont versées dès le premier enfant.

(6) Le reste des autres prestations sont les aides au logement.

(7) “Il est institué une organisation de la Sécurité sociale destinée à garantir les travailleurs et leurs familles contre les risques de toute nature susceptibles de réduire ou de supprimer leur capacité de gain, à couvrir les charges de maternité et les charges de famille qu’ils supportent.

L’organisation de la Sécurité sociale assure dès à présent le service des prestations prévues par les législations concernant les assurances sociales, l’allocation aux vieux travailleurs salariés, les accidents du travail et maladies professionnelles et les allocations familiales et de salaire unique aux catégories de travailleurs protégés par chacune de ces législations dans le cadre des prescriptions fixées par celles-ci et sous réserve des dispositions de la présente ordonnance.

Des ordonnances ultérieures procéderont à l’harmonisation desdites législations et pourront étendre le champ d’application de l’organisation de la Sécurité sociale à des catégories nouvelles de bénéficiaires et à des risques ou prestations non prévus par les textes en vigueur.”

____________________________________________________________

Le rendement de la CSG brute s’est élevé à 126,7 Md € en 2019. La CSG est prélevée principalement sur les revenus d’activité, de remplacement et du capital.

En 2019, la CSG activité constitue 71 % du rendement total de la CSG, tandis que la CSG remplacement et la CSG capital en représentent respectivement 18 % et 11 %.

La CSG activité est prélevée à 66 % sur la masse salariale du secteur privé, à 18 % sur celle du secteur public, à 12 % sur les rémunérations des travailleur·euses indépendant·es et à 4 % sur d’autres rémunérations (secteur agricole et autres petits régimes).

La CSG remplacement est assise à 91 % sur les pensions versées par les régimes d’assurance vieillesse et à 9 % sur les prestations d’invalidité, d’assurance chômage et de pré-retraite.

Enfin, le rendement de la CSG capital provient à 54 % des revenus de placement et à 46 % de ceux du patrimoine.

En 2019, les cotisations sociales brutes des régimes de base se sont élevées à 257,5 Md €.

Source commission des comptes Sécurité sociale, septembre 2020.

(1) Pour les préretraites prenant effet à compter du 11 octobre 2007, elles seront soumises au taux de 7,5 %.

(2) Pour les personnes non imposables à l’impôt sur le revenu (IR) mais imposables à la taxe d’habitation, le taux de CSG est fixé à 3,8 %. Les personnes non imposables à l’IR et à la TH qui perçoivent des revenus de remplacement sont exonérées de CSG.

La caisse d’amortissement de la dette sociale

La CADES créée en 1996 était destinée à refinancer et apurer la dette sociale c’est-à-dire les déficits cumulés du régime général de Sécurité sociale. Avec une durée de vie fixée initialement à 13 ans et un mois, l’extinction de la dette sociale aurait dû intervenir le 31/01/2009. Mais tous les gouvernements n’ont cessé de repousser ce terme et de lui transférer les nouveaux déficits cumulés du régime général et du Fonds de Solidarité Vieillesse.

La loi 2020-991 du 7 août 2020 prolonge de neuf années supplémentaires c’est-à-dire jusqu’au 31 décembre 2033 l’existence de la CADES. Cette décision a été prise pour absorber les déficits à venir de la Sécurité sociale jusqu’à l’exercice 2023 et notamment les déficits exceptionnels de l’année 2020 dus à la crise du Covid-19. Sera donc ajouté à la CADES :

– un maximum de 92 milliards au titre des déficits à venir de l’assurance maladie, assurance vieillesse et famille du régime général, du FSV et de la branche vieillesse du régime des non-salarié·es agricoles ;

– dans la limite de 13 milliards les remboursements des emprunts des hôpitaux contractés au 31 décembre 2019.

Les sources de financement de la CADES

Financée au départ par la contribution pour le remboursement de la dette sociale (CRDS) au taux inchangé de 0,5 %, la CADES s’est vue affecter d’autres ressources pour être en capacité de faire face au montant de la dette à rembourser. La CRDS n’est pas déductible de l’assiette de l’impôt sur le revenu.

Depuis 2009, une fraction de la CSG précédemment affectée au Fonds de Solidarité Vieillesse qui de ce fait est devenu déficitaire… mais dont le déficit sera repris par la CADES ! Fixée au départ 0,2 %, la part de CSG est passée à 0,48 puis à 0,60 !

Depuis 2011 et jusqu’en 2024, la CADES bénéficie chaque année d’un versement de 2,1 milliards d’euros du fonds de réserve des retraites (FRR) qui au départ était censé faire face à l’augmentation des besoins de financement des régimes de retraite. À compter de 2025 le FRR versera chaque année 1,45 milliard au titre de l’apurement des dettes du régime général de retraite et du FSV.

La loi du 7 août 2020 prolonge l’affectation des ressources à la Cades mais modifie les versements du FRR (voir ci-dessus).

En 2018, la CADES a reçu 8,2 Md€ de CSG, 7,4 Md€ de CRDS et 2,1 Md€ du FRR et 18 milliards en 2019.

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.